마르틴 슐츠(Martin Schulz) 유럽의회 의장은 지난 4일(현지시간) "만약 그리스 국민투표가 '반대'로 결론이 난다면 '아마겟돈(Armageddon)'의 대재앙이 될 것"이라고 경고했다. 아마겟돈은 성서에서 말하는 세계 종말에 있을 마지막 전쟁의 장소를 뜻하는 말이다. 슐츠 의장은 그리스가 채권단 협상조건을 거부하게 되면 신규자금이 끊기고 의료시스템도 무너지며, 전력공급은 물론 생필품이 차단되는 악조건을 맞게 될 것을 예고했다.

고로 슐츠 의장은 "이 같은 사태에 빠져들지 않도록 유럽연합(EU)이 긴급 자금 대출에 나서야 할지 모른다."며 지적하기도 했다.

그런데 지금 5일(현지시간) 실시된 그리스 국민투표는 ‘반대’가 우세한 것 같은 뉴스가 나돌고 있다. 지금 세계는 그리스 국민투표에 시야를 좁히고 있는 중이다.

5일 금융권에 따르면 그리스의 경제위기를 맞은 첫 번째 원인은 자국의 화폐를 버리고 유로화를 받아들인 것으로 분석하고 있다. 그리스는 유로화를 쓰면서 자신들의 경제수준에 비해 높은 가치를 가진 화폐를 쓰게 되니, 외국에서 차입한 돈이 크게 늘게 되어 갑자기 부자가 된 느낌에 흥청망청 했던 것이다.

지금 그리스 인구 1,100만 명의 부채 총액은 3030억 유로(354조4000억 원)다. 그중 1차로 국제통화기금(IMF)에서 빌린 15억 5천만 유로(약 1조9000억 원)를 6월 30일까지 갚지 못해 기술적 디폴트 상황에 몰려 있는 실정이다. 계속해서 이달 20일까지 갚아야 할 유럽중앙은행(ECB)의 빚은 35억 유로(약4조4000억 원)가 이어지고 있다.

그런데 유럽에서 가장 위험한 인물 중 한 사람으로 꼽히는 알렉시스 치프라스(Alexis Tsipras; 1974~) 그리스 총리는 국민투표 '반대'가 더 나은 조건으로 3번째 구제금융 협상을 이끌 힘이 될 것이라고 주장하고 있다. 자국민에게 조금이라도 더 좋은 혜택을 받게 한다는 것이 나쁘다고 하진 않을 것이지만, 국가신용타락을 생각지 않은 것 같은 어리석음도 없지 않아 보인다. 자신들의 어리석은 행동으로 세계경제에 끼칠 생각은 전혀 하지 못한다는 것이 문제다. 가장 급하게 걸려있는 나라들이 유럽연합이다. 유럽에 타격을 가하게 되면 미국도 그 여파를 당하게 된다.

다음은 중앙일보 미국현지 지가 보도한 내용 일부이다.

그리스의 디폴트는 미국 경제에 어떤 영향을 줄까. 그리스 사태는 단기적인 문제가 아니다. 추가 구제금융 제공과 그리스와 국제채권단의 협상 여부 그리스의 유럽연합(EU) 탈퇴 등 변수가 너무 많기 때문이다. 전문가들은 대체로 파장이 EU에 한정될 것으로 예측하고 있지만 미국에 미칠 영향이 적다고 단정할 순 없다.

현재로선 그리스 사태가 미국에 큰 영향을 줄 것으로 보는 이들은 많지 않다. 그리스의 부채에서 미국이 차지하는 비율이 적기 때문이다. 또 미국의 수출에도 큰 영향은 없을 것으로 보인다. 그리스의 경제 규모는 앨라배마주 크기로 2014년 미국의 그리스 수출액은 7억7300만 달러 수준이다. 이는 미국 수출액의 0.5% 규모로 미국의 아이슬랜드 수출액의 10분의 1에 불과하다.

하지만 사태가 EU 전체로 번질 경우 상황은 달라진다. EU는 미국의 최대 수출시장으로 연 수출 규모는 2760억 달러에 이른다. 그리스 사태는 그 자체로 강한 달러를 더 강하게 만들 수 있고 그만큼 미국산 제품의 가격을 올려 수출 경쟁력을 약화시킬 수 있다. 사태가 EU로 확산되면 미국의 수출에 타격을 줄 수 있다. 게다가 유럽에서 금리가 상승하기 시작하고 경기가 악화되면 달러 강세와 맞물려 미국의 수출 여건을 더 힘들게 만들 수 있다. 금융 환경 악화 가능성도 불안 요소다. 그리스 사태가 유럽 금융시장을 흔들면 미국에서 유럽 증시로 유입된 투자금에 부정적 영향을 미친다.

그리스 사태를 둘러싼 최악의 시나리오는 다른 악재와 맞물리는 것이다. 우선 그리스 사태가 어떻게 해결되느냐에 따라 그리스와 비슷한 상황에 있는 국가들의 태도가 달라질 수 있다. 당장 그리스가 디폴트를 불사하면서 다른 국가도 디폴트를 카드로 고려할 가능성이 높아졌다. 그리스의 뒤를 이을 가능성이 있는 국가로 꼽히는 스페인과 포르투갈 이탈리아가 최악의 경우 디폴트를 불사하면 미국의 금융시장과 수출은 요동칠 수 있다.(미주중앙일보;2015.7.3.)

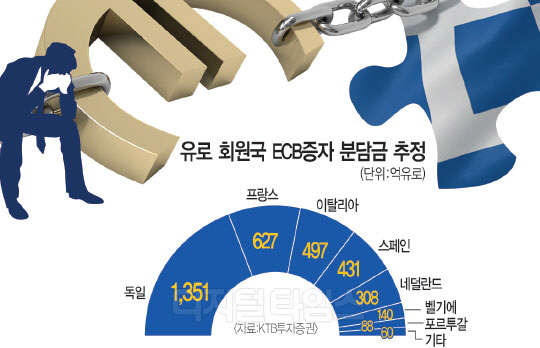

많은 이들이 그리스 여파로 인해 스페인과 포르투갈 그리고 이탈리아까지 번지게 될 것을 염두에 두고 있었다. 물론 유럽중앙은행(ECB)에 증자한 유로회원국의 독일(1,351억 유로)을 비롯해서 프랑스(627억 유로), 이탈리아(497억 유로), 스페인(431억 유로), 네덜란드(308억 유로), 벨기에(140억 유로), 포르투갈(88억 유로), 기타(60억 유로) 등의 국가 전체가 위험 수위에 닿게 될 가능성이 없지 않지만 그 중에서도 가장 위험한 세 나라에 더 큰 비중을 두고 있는지 모른다.

미국에 여파가 간다면 그리스와 아주 적은 량만 거래한 한국도 별개라고 할 수는 없을 것이다.

다음은 매일일보가 분석한 한국과 그리스에 대한 보도 일부이다.

최근 한국경제의 성장률이 둔화되고 있는 가운데 수출이 6개월째 감소하자 우려의 목소리가 커지고 있다.

일각에서는 그리스와 한국경제의 비슷한 부분이 많아 그리스의 사례를 타산지석 삼아야 한다는 지적이 일고 있다.

5일 금융권에 따르면 그리스가 경제위기를 맞은 첫 번째 원인은 자국의 화폐를 버리고 유로화를 받아들인 것이다.

그리스는 유로화를 쓰면서 자신들의 경제수준에 비해 높은 가치를 가진 화폐를 쓰게 되면서 외국에서 차입한 돈이 크게 늘었다. 그리스의 부채 총액은 3030억유로(354조4000억원)다.

그리스가 유럽중앙은행(ECB)에 오는 20일까지 갚아야 할 빚은 35억 유로(약4조4000억원)이며 현재는 국제통화기금(IMF)에서 빌린 15억 유로(약 1조9000억원)를 못 갚아 기술적 디폴트 상황에 몰려 있다.

한국의 막대한 가계부채도 문제다. 한국의 가계 부채는 1100조원을 넘어 계속 늘어나고 있다. 미국의 금리 인상으로 인해 한국 금리도 오르고, 수출 부진이 지속되어 실업이 증가해 내수 경제가 더 나빠지면 부동산 가격이 하락할 가능성이 높다. 부동산 가격의 하락은 곧 주택담보대출이 대부분인 가계 부채의 ‘폭발’을 일으킬 수 있다.

여기에 해운업이나 관광업 등 몇몇 산업 외에는 경쟁력이 높은 산업이 없다는 점도 그리스가 경제위기를 맞은 이유가 됐다.

한국의 주력 산업 경쟁력도 약화되고 있다.

특히 문제가 되는 것이 수출 부진이다. 한국의 올해 1분기 GDP 대비 수출 비중은 전년 동기와 비교해 5.5%포인트 줄어든 47.0%였다.

수출 부진에 결정적 영향을 주고 있는 것이 중국의 부상이다. 중국 제조업은 무서운 기세로 한국 기업들을 따라오고 있다. 지난해 2분기 샤오미가 중국 스마트폰 시장에서 삼성전자를 누르고 1위를 차지한 것이 대표적인 사례다.

올해 7월 나온 한국은행의 ‘1분기 기업경영분석’ 통계에 따르면 스마트폰·가전제품의 수출감소로 기계·전기전자(-4.0%) 부문의 기업 매출이 감소한 것을 비롯, 자동차는 지난 상반기와 비교해 6.2%의 수출 감소를 보였다.

5월 제조업 생산을 보면 자동차(-3.7%), 반도체(-4.8%), 전기장비(-5.4%), 기계장비(-4.4%) 등의 생산 부진으로 인해 1.5% 줄었다.

제조업 출하량은 내수(-1.4%)와 수출(-0.9%) 모두 하락했고 재고율(출하량 대비 재고량)은 127.32%였다. 이것은 2008년 12월(129.9%) 이후 77개월 만에 제일 높은 것이다.

두 번째 원인은 부정부패다. 그리스에서는 모든 청탁을 할 때 촌지를 주는 것이 관행이다.

한국 역시 지난해 부패인식지수가 100점 만점에 55점으로 경제협력개발기구(OECD) 34개 회원국 가운데 27위였다.(매일일보;2015.7.5.)

공무원의 정신이 썩고 국민이 그에 호응하게 되면 그리스 같은 나라로 전락하게 된다는 것을 보게 된다. 그래도 한국은 제조업과 수출기업에 더 많이 의존하고 있으니 관광과 서비스 산업으로 치우치고 있는 그리스에 비교를 하기에는 지나치다고 할 수 있을 것이다. 하지만 가계부채에 대해 겁 없이 대하는 박정권의 향방으로 계속 이어진다면 밑 빠진 독에 물 붙기가 될 것으로 본다. 1,100조원의 가계부체 중 10%가 넘는 가계가 위험수위에 있다는 것도 참고해야 할 일이다. 빚은 빚으로 갚아야 하는 돈이다. 빚을 무서워하지 않는다면 결국은 파국으로 가게 마련이다. 박정권의 계속 이어지는 부동산 활성화를 위해 ‘빚의 정책’이 그대로 간다면 차기 정부가 떠안아야 할 위험부담은 적잖을 것으로 내다봐야 할 것이다.

그리스가 먼저 아마겟돈으로 갈 것인가? 그리고 얼마나 많은 나라들이 그 뒤를 쫓을지 궁금하다. 제발 잘 해결 될 수 있기를 바라지만 만의 하나 위험이 찾아온다고 해도 당황하거나 갈팡질팡해서는 안 될 것이다.

디지털타임스에서

참고가 된 원문

http://www.koreadaily.com/news/read.asp?art_id=3501104

http://www.kookje.co.kr/news2011/asp/newsbody.asp?code=0400&key=20150706.22017191409

http://www.segye.com/content/html/2015/07/06/20150706000052.html?OutUrl=naver

http://www.econovill.com/news/articleView.html?idxno=252308

http://terms.naver.com/entry.nhn?docId=728480&cid=42140&categoryId=42140

http://www.m-i.kr/news/articleView.html?idxno=175776

http://www.dt.co.kr/contents.html?article_no=2015070202101858759001

'뉴스(News)와 생각' 카테고리의 다른 글

| 면세점 신규 사업자경쟁과 박정권 (0) | 2015.07.11 |

|---|---|

| 비박, 유승민 사태 全지도부 책임론? (0) | 2015.07.08 |

| 朴정권 레임덕의 벼랑은? (0) | 2015.07.03 |

| 국가는 메르스 수수께끼 풀어야! (0) | 2015.06.24 |

| 메르스로부터 풀리고 있다? (0) | 2015.06.20 |